Perché si riparla di spread?

In questi giorni è tornato al livello di due anni e mezzo fa: c'entra la vittoria di Trump, ma anche i soliti problemi dell'Italia

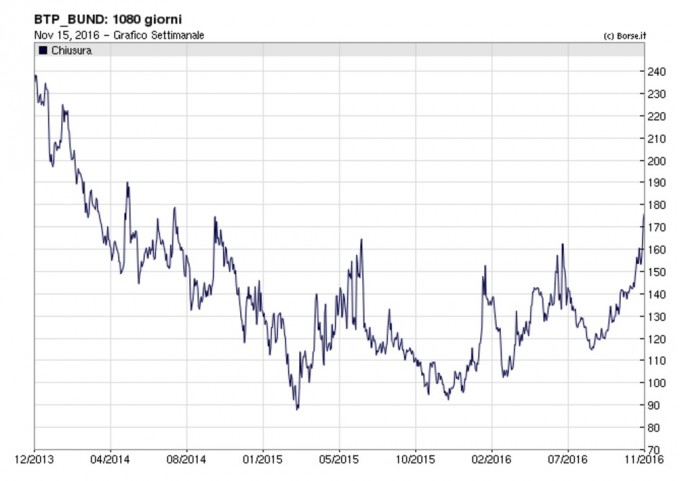

Oggi quasi tutti i giornali sono tornati a parlare di spread, l’indicatore che misura la differenza tra quanto rendono i titoli di stato decennali italiani e quelli tedeschi in centesimi di punto percentuale. Si tratta di un indicatore molto usato per farsi un’idea di quanto un paese sia percepito come instabile e possibilmente insolvente sui debiti che ha contratto. Nel corso della giornata di lunedì lo spread italiano è tornato al livello più alto della primavera del 2014: 176 punti base, dopo aver raggiunto un picco di 182 nel corso della giornata (qui trovate la quotazione in tempo reale).

Non si tratta di un livello particolarmente preoccupante, in generale: in passato lo spread aveva toccato punte molto peggiori. Il record storico venne raggiunto nel novembre del 2011, nei giorni della caduta del governo Berlusconi, quando lo spread toccò i 550 punti base. Lo spread viene calcolato in tempo reale durante l’apertura del cosiddetto “mercato secondario”, il luogo virtuale dove i privati si scambiano tra loro i titoli di stato che hanno acquistato alle aste pubbliche dei vari ministeri dell’Economia.

Più un paese è percepito come rischioso, più gli investitori chiederanno un interesse alto per acquistarne i titoli di stato: man mano che i tassi salgono, questa sfiducia sarà registrata da un aumento dei tassi di interesse su quei titoli, perché bisognerà promettere guadagni maggiori per ottenere denaro in prestito. La differenza tra i tassi è lo spread. Quando poi il governo in questione deciderà di collocare altri titoli di stato sul mercato, difficilmente riuscirà a venderli se non offrirà un tasso di interesse vicino a quello che si paga sul mercato secondario.

Una delle principali ragioni di quest’aumento è che proprio in questi giorni si è alzato il rendimento dei titoli di stato americani. I decennali sono passati da un rendimento dell’1,8 per cento, prima della vittoria di Donald Trump la settimana scorsa, al 2,2 per cento. Per solidità e quantità, i titoli di stato americani sono considerati uno dei “pilastri” del mercato del debito mondiale: quando sale il loro rendimento, quasi sempre, sale anche quello di tutti gli altri titoli di stato.

L’aumento dello spread però ha anche ragioni “locali” che riguardano l’Italia in particolare. Lo spread, infatti, non misura il rendimento, cioè quanto uno stato deve offrire di interesse per attirare gli investitori, ma il differenziale di rendimento, in particolare quello tra l’Italia e un paese ritenuto solido per definizione come la Germania. Se sale lo spread, quindi, significa che aumenta il rischio percepito in particolare per il nostro paese. E in questi giorni non è aumentato soltanto lo spread con i titoli tedeschi, ma anche quello con i titoli spagnoli. Significa che l’Italia è percepita più a rischio anche di altri paesi considerati piuttosto deboli.

Le ragioni di questa percezione sono le solite: l’Italia ha il debito pubblico più alto d’Europa dopo la Grecia, e i vari governi che si sono succeduti in questi anni non sembrano intenzionati o in grado di ridurlo. La crescita italiana rimane tra le più anemiche del continente e altri indicatori, come produttività, disoccupazione e disoccupazione giovanile, continuano a restare fermi o quasi fermi, mentre il settore bancario è in crisi e casi complicati come quello del salvataggio di Monte dei Paschi sembrano ancora lontani da una soluzione definitiva.

In un certo senso è probabile che c’entri anche l’attesa per il referendum costituzionale del 4 dicembre. Come ha commentato ieri il presidente del Consiglio Matteo Renzi: «Se c’è incertezza lo spread aumenta. È una constatazione, non una minaccia». È probabile, però, che il referendum sia tutto sommato una considerazione secondaria per gli investitori. Negli ultimi anni è stato più volte dimostrato che l’Italia è considerata il paese più esposto dell’eurozona, quello che a ogni crisi internazionale e in ogni momento di instabilità dei mercati si trova nelle difficoltà maggiori.