Cosa sta succedendo alla crisi delle banche americane

I mercati finanziari sono ancora molto incerti ma sembra che il panico tra i correntisti statunitensi si sia ridotto: probabilmente partirà un'inchiesta sul fallimento di Silicon Valley Bank

Dopo il fallimento di Silicon Valley Bank, il più grande negli Stati Uniti dalla crisi finanziaria del 2008, e la successiva decisione del governo americano di chiudere un’altra banca particolarmente a rischio, lunedì diverse banche sono andate molto male in borsa, registrando cali che non si vedevano da tempo. Martedì i cali erano stati parzialmente recuperati e il panico che si era diffuso tra gli investitori e i correntisti sembrava essersi in parte attenuato. Nonostante i problemi legati alle banche americane sembrino al momento tamponati, resta comunque ancora molta incertezza e diffidenza sui mercati finanziari – soprattutto in Europa, dove stanno emergendo altre debolezze delle banche, anche se non legate alla vicenda statunitense.

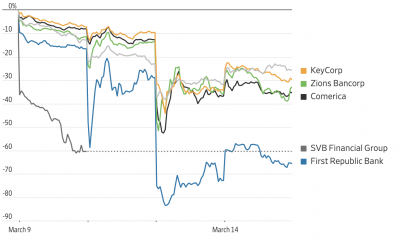

A essere particolarmente colpite negli Stati Uniti erano state le cosiddette banche regionali, ossia banche simili a quelle fallite nel fine settimana, di medie dimensioni e molto legate all’economia del territorio e alla rete produttiva locale. Alcune di queste erano arrivate a perdere fino al 60 per cento nella seduta di borsa di lunedì. Erano inoltre state oggetto delle cosiddette “corse agli sportelli”, che si verificano quando moltissimi clienti ritirano contemporaneamente le somme che hanno depositato in una banca per paura che la banca fallisca e di perdere i loro soldi: la banca rischia in questo modo di entrare in una crisi di liquidità ed eventualmente di fallire.

Gli investitori sui mercati finanziari, consapevoli della rischiosità di queste corse agli sportelli sulla stabilità finanziaria dei singoli istituti, avevano iniziato a vendere massicciamente i titoli legati a queste banche, facendone così crollare il prezzo.

Il panico tra i correntisti è cominciato perché i clienti di queste banche sono soprattutto aziende, con conti correnti piuttosto corposi che non rientrano sotto la soglia entro cui la legge statunitense prevede il rimborso garantito in caso di fallimento, che è pari a 250 mila dollari. Sono i conti correnti con cui le aziende pagano gli stipendi e le fatture dei loro fornitori: il blocco, quindi, avrebbe potuto causare guai finanziari notevoli.

Ma il comportamento dei clienti che erano accorsi in massa agli sportelli a ritirare il loro denaro è stato più dettato dal panico che dal reale rischio di perdere i loro soldi: le banche che sono state colpite erano banche piuttosto solide a livello finanziario e non correvano in nessun modo il rischio di fallire di lì a breve (al contrario di Silicon Valley Bank e di Signature Bank, che invece avevano delle criticità notevoli nei conti). È vero che la legge prevede un limite ai rimborsi in caso di fallimento, ma nel caso delle due banche fallite nel fine settimana il governo e le autorità di vigilanza hanno fatto un’eccezione concedendo il rimborso integrale delle somme sui conti, proprio per tutelare le aziende e i clienti che avrebbero rischiato di perdere molti soldi, con gravi conseguenze economiche e sociali.

Questa eccezione era stata prevista anche per evitare il panico e lanciare un messaggio a tutti i clienti delle banche regionali o comunque simili a quelle fallite: i soldi sui conti correnti statunitensi sono al sicuro, come ha anche ribadito più volte il presidente degli Stati Uniti Joe Biden in conferenza stampa lunedì.

La Federal Reserve, la banca centrale americana, ha anche messo a disposizione una nuova linea di credito per tutti gli altri istituti che dovessero trovarsi in difficoltà e in crisi di liquidità: molte banche regionali lunedì hanno detto espressamente che se ci fosse stato bisogno avrebbero usato questi prestiti, proprio per placare i timori dei correntisti.

L’attività di una banca si basa su un equilibrio tutto sommato rischioso e che tutti conoscono. Le banche raccolgono denaro dai correntisti e lo usano in larga parte per investire, concedere mutui e prestiti. Quindi le banche non hanno mai a disposizione tutti i soldi dei correntisti, confidando nel fatto che è improbabile che tutti quanti ritirino la totalità dei fondi nello stesso momento. Per questo le corse agli sportelli sono così pericolose.

Benché la crisi di Silicon Valley Bank e di Signature Bank sia stata gestita dal governo e dalle autorità di vigilanza con prontezza, il panico si è scatenato in parte lo stesso e molti temevano una corsa agli sportelli generalizzata, che avrebbe poi messo in crisi l’intero sistema bancario.

Martedì però le cose sembrano essersi assestate e il panico sembra rientrato. I dipendenti delle banche regionali hanno fatto di tutto per rassicurare i clienti, hanno risposto a tantissime telefonate, rassicurato i dipendenti che si presentavano agli sportelli, tutti con la stessa domanda: «Ma i miei soldi sono al sicuro?».

L’amministratore delegato di una banca, Brad Tidwell di VeraBank, ha addirittura dato il suo numero di cellulare a tutti i 70 mila correntisti del suo istituto, che è tutto sommato piccolo con circa 4 miliardi di dollari in depositi (Silicon Valley Bank ne aveva circa 200 miliardi). Ha ricevuto tantissime telefonate da clienti preoccupati, che volevano solo essere rassicurati: «Ho detto a tutti: “quando le banche falliscono è un grosso problema, ma questo non significa che la tua banca abbia gli stessi problemi”», ha detto Tidwell al New York Times.

È vero che il comportamento dei correntisti può sembrare a tratti irrazionale, ma bisogna pensare che nel giro di qualche giorno la vicenda di Silicon Valley Bank ha monopolizzato l’attenzione dei media statunitensi e internazionali. Chi non legge abitualmente la cronaca finanziaria si è trovato a doversi districare tra tantissime informazioni inquietanti: alcuni ritengono anche che i social media abbiano avuto un ruolo notevole nel diffondere il panico tra i correntisti.

Chi è esperto di finanza sa che l’andamento dei titoli di banche e aziende non è per forza un indice affidabile della loro reale situazione finanziaria: i titoli vanno su e giù anche guidati da aspettative, voci di corridoio, movimenti tecnici, che non hanno per forza a che fare con la solidità dei bilanci. I correntisti statunitensi si sono trovati però davanti crolli di borsa inquietanti e assolutamente non comuni, il che ha alimentato il panico.

Al momento sembra che la situazione per le banche regionali statunitensi stia tornando alla normalità, ma non si sa esattamente quale sia stata l’entità delle somme prelevate in questi giorni. Non è ancora detto che le banche siano del tutto fuori pericolo.

L’andamento delle azioni di alcune banche regionali negli scorsi giorni (Wall Street Journal)

Nonostante il panico diffuso sia rientrato, restano ancora degli interrogativi su quello che è successo. Intanto sembra che sarà avviata un’inchiesta federale sul fallimento di Silicon Valley Bank. Molti si stanno chiedendo come sia potuto succedere e molti altri danno la colpa a regole finanziarie troppo flessibili per le banche di medie dimensioni, che erano state in parte allentate durante l’amministrazione di Donald Trump.