Il mercato azionario non è poi così rischioso

L’articolo è stato scritto in collaborazione con Riccardo Stucchi, un ingegnere civile che lavora da anni in Svizzera nel settore infrastrutture nell’ambito della ricerca e sviluppo. Nel tempo libero è un curioso osservatore della realtà con occhio matematico.

La cosa più dannosa che un investitore possa fare è considerare le azioni come pezzi di carta che vanno su e giù in valore ogni momento. La maggioranza degli investitori continua ad associare l’investimento azionario al tentare la fortuna del colpo grosso sul singolo pezzo di carta (a mo’ di lotteria o Totocalcio), con tutti i rischi che ne conseguono. Il mito del day-trader di successo è duro a morire.

La logica e l’analisi dei dati storici mostrano invece che l’investimento azionario è molto più sicuro di quanto si creda.

Quei pezzi di carta (oggi spesso entrate contabili in qualche computer) sono in realtà vere partecipazioni nei beni, attività e flussi di cassa di imprese reali. Quindi, quando si acquistano, devono essere visti e valutati nel contesto del tempo e, trattandosi appunto di aziende, col potenziale di sviluppo misurato in anni e non giorni o mesi. (Aswath Damodaran 1 la mette così: se non avete un’idea dai cash flow futuri di un investimento non dovreste investirvi.)

Un po’ di evidenza. In questo post ci riferiamo al mercato azionario americano in quanto è quello sul quale abbiamo dati da molto tempo e di buona qualità 2. Abbiamo preso in considerazione l’indice S&P Composite, che contiene al suo interno un numero di titoli tale (oggi 1,500) da garantirne la buona diversificazione.

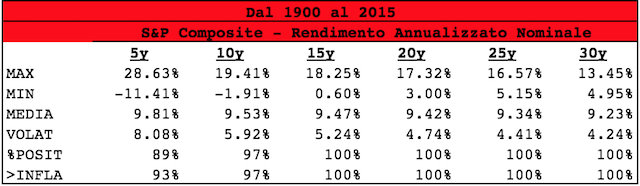

Nella Tabella 1 riassumiamo i rendimenti nominali annualizzati per gruppi di anni consecutivi (orizzonti temporali, se preferite) e alcune statistiche pertinenti.

Tabella 1

Per esempio, sotto la colonna “5Y” abbiamo il massimo e minimo rendimento nominale annualizzato di tutti i periodi di 5 anni fra il 1900 e il 2015, oltre che il rendimento medio e la volatilità per quei periodi, le volte che i rendimenti erano positivi (in percentuale) e che hanno superato l’inflazione.

Ci sarebbero tante cose da dire; noi ve ne segnaliamo quattro:

– la volatilità dei rendimenti medi crolla con l’aumentare dell’orizzonte d’investimento,

– i rendimenti medi restano costanti attraverso tutti i periodi temporali,

– per orizzonti superiori a 15 anni (20 anni nel caso dei rendimenti reali, vedi sotto) i rendimenti minimi sono positivi,

– la frequenza con cui questi rendimenti battono l’inflazione (altro che oro!).

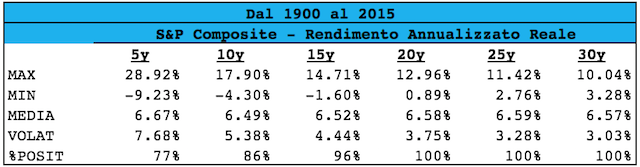

A proposito d’inflazione, la Tabella 2 contiene gli stessi dati della Tabella 1 su base reale, cioè depurati dall’effetto dell’aumento dei prezzi. In termini assoluti i dati cambiano (per esempio, rendimenti medi scendono dal 9-10% a circa 6.5%) ma direzionalmente il messaggio è lo stesso: più l’orizzonte temporale è lungo e più i rendimenti sono stabili.

Tabella 2

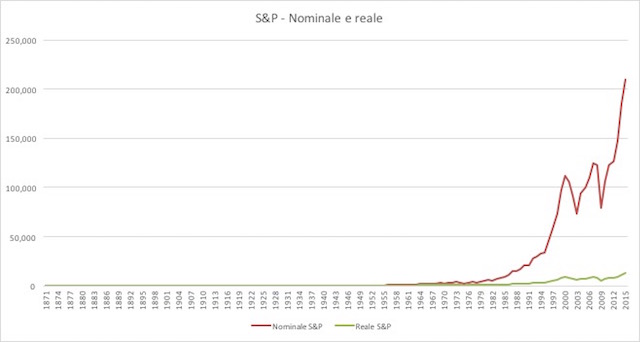

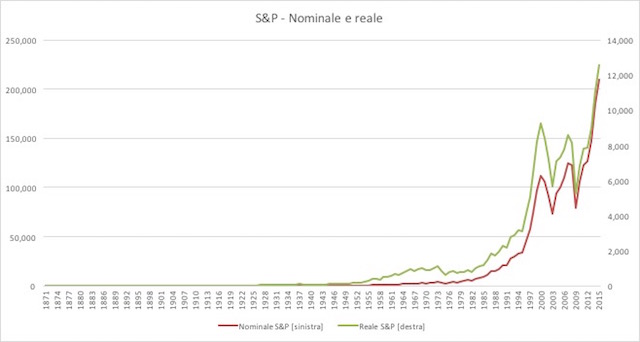

E adesso qualche grafico. Il primo mostra l’evoluzione del valore di un dollaro investito nel 1871 in azioni americane sia in termini nominali che in termini reali.

Grafico 1

Per assicurarvi che la riga verde esista davvero, il Grafico 2 presenta gli stessi dati su due scale differenti.

Grafico 2

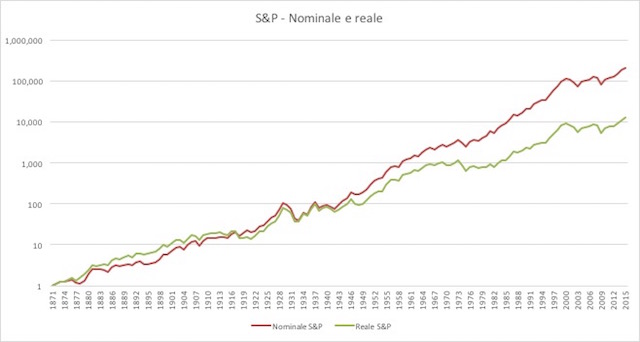

Infine, il Grafico 3 vi permette di vedere le due serie su scala logaritmica, dove identici aumenti o decrementi (in termini di millimetri o centimetri sul grafico) corrispondono a identici cambiamenti in percentuale.

Grafico 3

Alla fine del 2015, quanto valeva quel dollaro investito nel lontano 1871? 209.624 dollari in termini nominali e 12.592 dollari in termini reali.

1 Professore di corporate finance presso la Stern School of Business della New York University.

2 Robert Shiller