Cosa fare con l’oro in tutto questo entusiasmo sull’oro

Una guida pratica agli investimenti ora che vale sempre di più, se state pensando di vendere la catenina del battesimo o se volete comprarlo

Dalla pandemia in poi l’oro è tornato a essere molto richiesto dagli investitori, soprattutto per le caratteristiche che tradizionalmente lo rendono il “bene rifugio” per eccellenza: conserva valore, non si deteriora e non risente dell’aumento del costo della vita. Ed è proprio nei momenti di incertezza e crisi finanziarie, quando il valore di quasi tutti gli strumenti finanziari scende, che quello dell’oro invece sale a fronte della grande domanda da parte di chi cerca un investimento sicuro.

Questo meccanismo, insieme ad altri più tecnici, ha portato a un grande e rapido aumento del valore dell’oro in questi anni di grande caos nel mondo, con pandemie, guerre, crisi energetiche e tensioni internazionali: all’inizio del 2020 valeva poco più di 1.500 dollari per oncia troy (l’unità di misura usata abitualmente per il peso dell’oro, che equivale a 31,1 grammi), all’inizio del 2025 ne valeva circa 2.600, e oggi ne vale più di 4mila, cioè circa 110 euro al grammo.

Un andamento del genere può far sorgere curiosità sulla gestione del proprio oro anche a chi finora non se n’era mai interessato, a chi magari si chiede se valga o no la pena di vendere i gioielli mai messi e da sempre tenuti in cassaforte. Qui abbiamo messo insieme una guida semplice per spiegare cosa ci si aspetta dall’oro nei prossimi tempi, per dare qualche indicazione più circostanziata dei banali «tienilo» o «vendilo», e quali sono i modi in cui si può investire in questo mercato così in fermento.

Cosa ci si aspetta dall’oro nei prossimi tempi

Una premessa sugli investimenti: nessuno può dire con certezza se domani l’oro aumenterà o perderà valore, come del resto non lo si può fare sui titoli quotati in borsa. Quello che si può fare è cercare di immaginare una tendenza plausibile sulla base delle informazioni disponibili e dell’andamento generale del mercato.

Per esempio: visto che la confusione del mondo non sembra destinata a calmarsi a breve, e visto che il gran momento dell’oro dipende proprio da questo, si può ipotizzare con buone ragioni che nel prossimo futuro l’oro continuerà a salire. Ci sono poi da tenere a mente alcuni elementi più tecnici, come il fatto che conviene comprare oro in un momento in cui i tassi di interesse generali scendono o in cui il dollaro vale meno (è spiegato qui).

Insieme a queste tendenze abbastanza normali ce n’è poi una che è più un cambiamento storico e strutturale del mercato, che suggerisce che l’oro difficilmente perderà valore nel medio periodo: è la sempre maggiore rilevanza che l’oro ha acquisito nei bilanci delle banche centrali, cioè le autorità monetarie che si occupano della stabilità dei prezzi e della moneta.

Un rivenditore di lingotti d’oro a Istanbul, in Turchia (AP Photo/Francisco Seco)

Le riserve di oro, insieme ai dollari e ai titoli di Stato statunitensi (i cosiddetti treasury), sono i classici beni rifugio che le banche centrali mettono da parte, per intervenire sui mercati finanziari qualora le cose dovessero mettersi male: il classico esempio è in caso di crisi delle valute. L’affidabilità del dollaro e dei treasury ha risentito molto dell’elezione di Donald Trump come presidente degli Stati Uniti, per il caos delle sue politiche economiche, i dazi e i crolli di borsa: sui mercati finanziari sono considerati meno di un tempo due beni rifugio stabili.

Per questa ragione le banche centrali negli ultimi mesi hanno ritoccato la composizione delle loro riserve, con un meccanismo chiamato “dedollarizzazione”: hanno cioè alleggerito la quota di dollari e treasury, e aumentato quella in oro. Questo meccanismo ha interessato anche i grandi investitori, che hanno ricomposto i loro portafogli in favore dell’oro e a scapito di dollari e treasury. Quando si muovono le banche centrali e i grandi investitori gli acquisti sono massicci, e questo spiega in buona parte soprattutto i rapidi rialzi degli ultimi mesi.

– Leggi anche: Non ci sono più i beni rifugio di una volta

Questo cambiamento è storico e strutturale del mercato, ed è per questo che difficilmente cambierà da un giorno a un altro. Si può però già dire che non si ripeterà con la stessa intensità: le banche centrali e i grandi investitori hanno già fatto il grosso della ricomposizione delle riserve, continueranno ad acquistare oro ma probabilmente lo faranno a un ritmo inferiore.

– Leggi anche: Che fare con le riserve d’oro italiane che sono negli Stati Uniti

Cosa guardare per capire se vendere o comprare

Gli analisti in sostanza prevedono che l’oro continuerà a salire ma meno spiccatamente, e soprattutto con una tendenza che può essere anche abbastanza irregolare, visto come va il mondo: significa che tra un anno l’oro varrà con ogni probabilità di più, ma è possibile che ci saranno giorni o settimane in cui il valore avrà subito delle oscillazioni a ribasso. È anche per questa ragione che l’investimento in oro è generalmente un investimento di lungo periodo ed è poco adatto a investimenti veloci.

A differenza dei titoli finanziari, l’oro non paga interessi o dividendi, e i guadagni derivano solo dal fatto di riuscire a rivenderlo a un prezzo più alto rispetto a quanto lo si è comprato. Per tutte le sue caratteristiche di bene rifugio è una tradizionale forma di investimento che serve a differenziare i portafogli e a ridurne il rischio, nel lungo periodo.

Un lingotto da un chilo (AP Photo/Jae C. Hong)

Viste le tendenze spiegate fin qui viene naturale pensare che la decisione più sensata sia quella di tenere quindi l’oro accumulato finora, con la prospettiva di guadagnarci sempre di più. La decisione di tenere l’oro o di venderlo però, così come per qualsiasi investimento, è strettamente personale e non dipende solo dal puro ragionamento sul margine di profitto.

Per esempio, se lo si vende perché si ha bisogno di liquidità per fare altro potrebbe essere una buona decisione, se invece non si ha necessità potrebbe avere senso aspettare guadagni maggiori. Venderlo per la serenità di farlo e tenere poi i soldi fermi in un conto corrente, senza alcun rendimento, è invece generalmente una pessima idea.

Come si investe in oro

Si può investire in questo mercato comprando oro fisico, come monete o lingotti, oppure strumenti finanziari legati all’oro.

Sono titoli che ne replicano esattamente l’andamento: se il valore dell’oro sale salirà anche il loro valore, e viceversa. Si possono comprare e rivendere su qualsiasi piattaforma di trading e tramite la propria banca.

I classici esempi sono i future, cioè contratti con cui ci si impegna a comprare o vendere oro a un determinato prezzo e in futuro (che può essere il prossimo mese, il prossimo trimestre o anche tra diversi anni). Si guadagna se al momento di comprare (o vendere) l’oro il prezzo pattuito sarà inferiore (o superiore) a quello di mercato, e viceversa. Si può investire in future sull’oro anche senza arrivare alla data di regolamento, quella in cui si deve vendere o comprare oro fisico: si possono rivendere in qualsiasi momento.

Ci sono poi gli ETC, gli exchange-traded commodities, ossia titoli emessi da fondi di investimento che possiedono fisicamente l’oro: chi investe in questi titoli compra quote di fondi legati all’oro, i cui risultati finanziari dipendono direttamente dal suo andamento. In questo senso, l’investitore guadagna e perde come se avesse comprato oro fisico.

Questi strumenti hanno il vantaggio di non dover possedere e custodire l’oro fisico: significa che si può non avere una cassaforte, una cassetta di sicurezza, un magazzino, e ci si libera dalla paura dei furti. Questi investimenti espongono comunque al cosiddetto rischio di controparte: per esempio nel caso del future che la controparte non compri o non venda l’oro come pattuito alla scadenza: nel caso degli ETC potrebbe succedere che i fondi di questi titoli falliscano. Sono comunque titoli regolati dalle autorità finanziarie (e quindi è un mercato vigilato e sicuro al pari di quello azionario).

Gli investimenti in oro fisico invece si fanno con monete, lingotti e gioielli, fatti tutti d’oro ma con caratteristiche molto diverse.

Un venditore d’oro alla Mecca, in Arabia Saudita (AP Photo/Hassan Ammar)

Monete e lingotti sono fatti del cosiddetto oro da investimento, cioè oro con un certo grado di purezza: il massimo che si trova in natura è di 999,9 parti di oro su 1.000, e l’oro da investimento è quello che ne ha da 900 in su. Possono commerciarlo solo operatori professionali autorizzati dalla Banca d’Italia, che non sono i comuni “compro oro” che si vedono per strada ma aziende specializzate nella valutazione e nel commercio di questi prodotti (è comune in Italia che siano anche case d’asta e forniscano servizi di custodia per l’oro).

Una di queste aziende è il gruppo Bolaffi, il cui amministratore delegato Filippo Bolaffi consiglia come buona pratica di consultare più di un operatore tra quelli accreditati e affidabili, se si vuole far valutare una moneta o un lingotto che si ha già. Spiega che per calcolare il valore di un lingotto o di una moneta lo specialista guarda la purezza – detta anche il titolo dell’oro – cioè quanti parti di oro ci sono in percentuale: poi sulla base del peso calcolano quanto è il valore di mercato, considerato il prezzo dell’oro.

Sterline britanniche in oro (AP Photo/Jae C. Hong)

In caso invece si voglia comprarne, Bolaffi suggerisce di procedere gradualmente e con tagli diversi: la gradualità serve a sfruttare le oscillazioni del prezzo da un giorno all’altro, ed evita di pagare tutto insieme un prezzo che solo un giorno dopo può risultare sfavorevole; i tagli diversi permettono inoltre di rivenderlo in quantità più piccole e non tutto insieme, trovando più facilmente dei compratori.

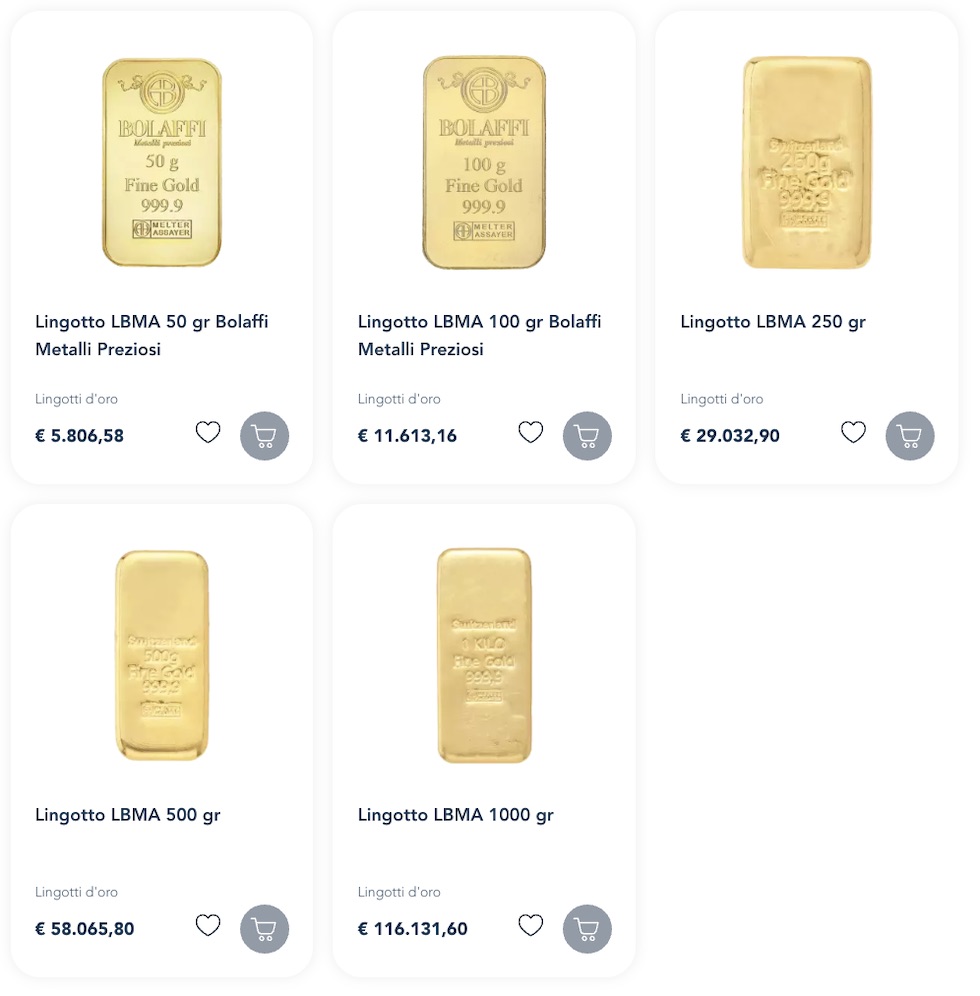

Il taglio più accessibile è quello delle monete, che infatti come ricorda Bolaffi un tempo si usava regalare in occasione dei battesimi: quelle più comuni sono la sterlina britannica da investimento, che ai valori odierni vale circa 850 euro nella sua forma più basica, e il marengo, un particolare tipo di moneta europea coniata nel 1800, e che si trova tra i 600 e 700 euro. Il mercato del collezionismo è un’altra cosa: il valore delle monete da collezione non dipende solo dall’oro che contengono, ma anche dalla loro rarità, per esempio. Altrimenti ci sono i lingotti, il cui valore varia a seconda del peso, che può andare dai 50 grammi (circa 5.800 euro ai valori attuali) a un chilo (circa 116mila euro).

Lingotti di varie dimensioni (Bolaffi)

L’oro da investimento è molto diverso da quello dei gioielli, che hanno un grado di purezza inferiore: questi possono essere commerciati dai compro oro e dai gioiellieri, la cui valutazione si basa allo stesso modo sulla purezza del prodotto e sul peso. Bolaffi spiega che qui entrano in gioco anche altre valutazioni: se si vuole vendere o acquistare un gioiello pregiato, magari antico o di un marchio particolare, ovviamente bisogna considerare che non varrà solo a seconda dell’oro che contiene ma anche in quanto oggetto di pregio, e in questo caso è più conveniente rivolgersi a gioiellieri specializzati o a case d’asta. Per vendere gioielli normali invece si può andare dai classici compro oro, anche in questo caso valutando di andare da più di uno.

Proprio per le differenze che ci sono tra i due, i tipi di oro sono sottoposti a tassazione diversa: quello da investimento è senza IVA ma è soggetto alla tassazione delle rendite finanziarie, del 26 per cento sul guadagno tra prezzo di acquisto e di vendita (la cosiddetta plusvalenza); i gioielli invece hanno solo l’IVA.

C’è una cosa a cui stare molto attenti sull’oro da investimento: è fondamentale conservare il titolo di acquisto originario, che riporta la data e il valore di acquisto. In questo modo al momento della vendita si può fare il calcolo corretto sulla plusvalenza. Se non c’è, dal 2024 lo Stato pretende il pagamento dell’imposta del 26 per cento sul prezzo complessivo di vendita (in passato solo su una parte). Anche per questo è importante dichiarare l’oro nelle successioni ereditarie.

– Leggi anche: Un glossario semplice per capire questo caos dei dazi e delle borse