5 consigli per investire bene

di Michael Tanney

Sia che abbiate una grande esperienza nel mondo degli investimenti o che stiate muovendo i primi passi, ad un certo punto vi sarete probabilmente fatti le domande qui sotto. Provare a rispondere può essere complicato, ma sappiate che non siete soli. Seppur la lista non è completa, si spera che possa migliorare le possibilità di successo dei vostri investimenti nel lungo termine.

1. Che tipo di concorrenza devo affrontare come investitore?

Il mercato è un’efficace macchina per l’elaborazione delle informazioni. Milioni di investitori acquistano e vendono titoli ogni giorno e le informazioni in tempo reale che forniscono aiutano a determinarne i prezzi. Ciò significa che la concorrenza è serrata e cercare di indovinare i prezzi di mercato è difficile per chiunque, anche per gli investitori professionisti. Tuttavia, questa è una buona notizia per gli investitori. Invece che tentare di individuare i titoli valutati in modo “errato”, essi possono fare affidamento sulle informazioni dei prezzi di mercato per costruire i loro portafogli.

2. Quali sono le possibilità di scegliere un fondo di investimento che sopravvive e batte il mercato?

Se lanci una moneta, la probabilità di ottenere testa o croce è 50/50. La storia ci insegna che la probabilità di scegliere un fondo di investimento che dopo 15 anni esista ancora è più o meno la stessa. I fondi che battono il mercato sono ancora meno. Negli Stati Uniti solamente il 17% dei fondi azionari e il 18% dei fondi obbligazionari hanno fatto meglio dei rispettivi benchmarks negli ultimi 15 anni.1

3. Devo prevedere il futuro per essere un buon investitore?

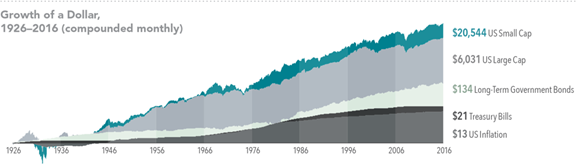

I mercati finanziari hanno sempre premiato gli investitori di lungo termine. Le persone si aspettano un rendimento positivo per i capitali che investono e, storicamente, il mercato azionario e obbligazionario ha fornito un rendimento superiore all’inflazione. Invece che combattere il mercato, lascia che lavori per te.2

4. Fare molti cambiamenti al proprio portafoglio aiuta ad ottenere risultati migliori?

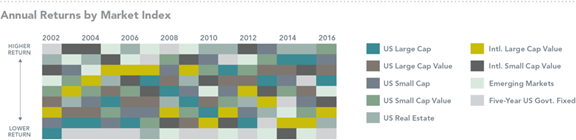

E’ difficile, se non impossibile, prevedere quale settore di mercato darà i risultati migliori. Per questo è meglio ignorare i segnali di entrata e uscita dai mercati ed evitare cambiamenti non necessari, che possono essere costosi. Lasciare che le emozioni o le opinioni sui movimenti di mercato nel breve termine influenzino le decisioni di investimento di lungo termine può portare a dei risultati deludenti.3

5. Devo apportare modifiche al mio portafoglio sulla base delle notizie che sento?

Le notizie e i commenti quotidiani sui mercati possono mettere a dura prova la disciplina di un investitore. Alcuni messaggi suscitano preoccupazione per il futuro, mentre altri ti potrebbero indurre a seguire l’ultimo investment fad. Se i titoli delle notizie sono inquietanti, valuta l’affidabilità della fonte e cerca di mantenere una prospettiva di lungo termine.

In definitiva, cosa dovrei fare?

Preoccupati di quello che puoi controllare e sulle operazioni che aggiungono valore. Tutto il resto è rumore.

- Crea un piano di investimento in base alle tue esigenze e alla tua propensione al rischio

- Struttura il portafoglio in base alle aspettative di rendimento

- Diversifica

- Tieni sotto controllo i costi e le modifiche al portafoglio

- Rimani disciplinato quando i mercati crollano o sono molto volatili

L’articolo è stato pubblicato inizialmente (in inglese) qui

-Note-

1Mutual Fund Landscape 2017, Dimensional Fund Advisors. Si veda l’Appendice per i dettagli dello studio. I risultati passati non sono indicativi dei risultati futuri.

2US Small Cap riproduce l’indice CRSP 6–10 Index. US Large Cap è l’indice S&P 500 Index. Long-Term Government Bonds è l’indice IA SBBI US LT Govt TR USD, fornito da Ibbotson Associates via Morningstar Direct. Treasury Bills è l’indice IA SBBI US 30 Day TBill TR USD, fornito da Ibbotson Associates via Morningstar Direct. US Inflation è ricavato dalla variazione dell’US Consumer Price Index. I dati dell’US Consumer Price Index sono forniti dall’US Department of Labor Bureau of Labor Statistics. I dati CRSP sono forniti dal Center for Research in Security Prices, University of Chicago. I dati S&P sono forniti da Standard & Poor’s Index Services Group. Gli indici non sono disponibili per un investimento diretto. I rendimenti di un indice non includono le spese associate con la gestione di un vero portafoglio. I risultati passati non sono indicativi dei risultati futuri.

3US Large Cap è l’indice S&P 500 Index. US Large Cap Value è l’indice Russell 1000 Value Index. US Small Cap è l’indice Russell 2000 Index. US Small Cap Value è l’indice Russell 2000 Value Index. US Real Estate è l’indice Dow Jones US Select REIT Index. International Large Cap Value è l’indice MSCI World ex USA Value Index (dividendi esclusi). International Small Cap Value è l’indice MSCI World ex USA Small Cap Value Index (dividendi esclusi). Emerging Markets è l’indice MSCI Emerging Markets Index (dividendi esclusi). Five-Year US Government Fixed è l’indice Bloomberg Barclays US TIPS Index 1–5 Years. I dati S&P sono forniti da Standard & Poor’s Index Services Group. Frank Russell Company è la fonte e il proprietario degli indici Russell Indexes. I dati Dow Jones sono forniti da Dow Jones Indices. Dati MSCI ©MSCI 2017, diritti riservati. I dati Bloomberg Barclays sono forniti da Bloomberg. Gli indici non sono disponibili per un investimento diretto. I rendimenti di un indice non includono le spese associate con la gestione di un vero portafoglio. I risultati passati non sono indicativi dei risultati futuri.