Manca poco per sapere il futuro di RCS

Entro venerdì gli azionisti dovranno scegliere se vendere a Urbano Cairo o alla nuova società che fa riferimento a Bonomi e ad alcuni attuali soci

Lunedì 11 luglio il consiglio di amministrazione di Rizzoli-Corriere della Sera Media Group S.p.A (RCS), uno dei più importanti gruppi editoriali italiani e attuale editore del Corriere della Sera, ha dato parere favorevole all’offerta pubblica di acquisto presentata lo scorso maggio dal gruppo di imprenditori e azionisti rappresentati dalla International Media Holding (IMH) di Andrea Bonomi, definendo invece meno soddisfacente l’offerta pubblica di scambio e acquisto presentata e poi modificata successivamente da Urbano Cairo.

L’imprenditore Urbano Cairo – proprietario di La7 e della squadra di calcio del Torino, tra le altre cose – aveva presentato lo scorso aprile un’offerta pubblica di scambio per ottenere la maggioranza delle azioni di RCS. La sua offerta, giudicata inizialmente inadeguata dal cda di RCS, è stata poi via via modificata fino a diventare un’offerta pubblica di scambio e acquisto (opas): in pratica Cairo offre per ogni azione di RCS 0,18 azioni della sua società Cairo Communications e 25 centesimi di euro, che considerando il valore in borsa di Cairo Communications vuol dire 1,051 euro per ogni azione (era partito da 0,12 azioni di Cairo Communications per ogni azione di RCS).

Il miglioramento progressivo dell’offerta di Cairo era arrivato anche perché intanto era stata fatta una concorrente offerta di acquisto per RCS. I soci di RCS Media Group Diego Della Valle (che detiene il 7,32 per cento del capitale), Mediobanca (che ne detiene il 6,25 per cento), UnipolSai (4,59 per cento) e Pirelli (4,43 per cento), insieme alla società Investindustrial di Andrea Bonomi, che tra le altre cose è anche il principale azionista dei marchi Chicco e Lycia, avevano presentato a metà maggio un’offerta pubblica di acquisto (opa) per circa il 77 per cento delle azioni di RCS che prevedeva il pagamento di 0,77 euro per ogni azione. Anche la nuova offerta, formalmente arrivata da parte di una nuova società fondata appositamente e chiamata International Media Holding, è stata via via cambiata e migliorata e negli ultimi giorni fino ad arrivare a 1 euro per ogni azione di RCS.

Il cda di RCS – i cui membri sono stati nominati in parte dagli imprenditori che hanno aderito all’offerta di Bonomi – ha valutato economicamente congrua l’offerta di Cairo, aggiungendo però di ritenerla inadeguata dal punto di vista dei piani di sviluppo previsti per la società. Secondo RCS, i soldi che Cairo Communications dovrà spendere per comprare le azioni di RCS, quindi i 25 centesimi di euro ad azione che ha promesso, indeboliranno a tal punto la nuova ipotetica società da rendere inadeguati i futuri investimenti che Cairo potrà fare per portare avanti i piani di sviluppo di RCS. Anche se l’offerta di Cairo è più alta di quella di International Media Holding, quindi, RCS ha dato parere positivo alla seconda, dicendo che «valuta positivamente l’opportunità incrementale rappresentata dalle iniziative prospettate da IMH e dalle risorse finanziarie aggiuntive messe a disposizione, che risultano in coerenza con il Piano Industriale RCS».

Andrea Bonomi ha detto inoltre che secondo lui l’offerta di Cairo dovrebbe essere valutata anche alla luce dei 130 milioni di euro totali che dovrebbe spendere per comprare le azioni di RCS (se ne comprasse il 100 per cento), che farebbero quindi diminuire il valore delle azioni di Cairo Communications portando quindi a una riduzione del valore della sua opas (visto che una parte di quel valore dipende dal valore delle azioni di Cairo Communications). Cairo ha invece spiegato che chi accetterà la sua offerta rimarrà socio del nuovo gruppo e potrà partecipare dei suoi guadagni, che secondo il suo piano dovrebbero portare le azioni di Cairo Communications a raddoppiare di valore entro il 2018.

Entro venerdì 15 luglio i possessori di azioni di RCS dovranno decidere a quale delle due offerte aderire, e poi si saprà chi avrà il controllo della società. Il Sole 24 Ore ha spiegato che “in linea di principio” l’offerta di Cairo dovrebbe essere la migliore, ma che per molti nuovi azionisti di RCS potrebbe risultare più interessante l’offerta di IMH che garantirebbe un guadagno immediato. Dopo i rilanci degli ultimi giorni, intanto, le azioni di RCS hanno guadagnato il 16 per cento in Borsa.

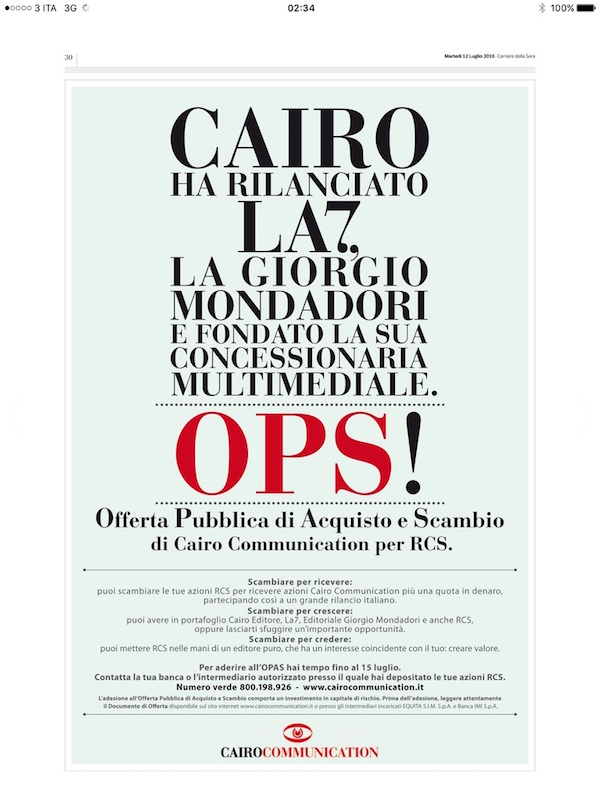

Oggi Cairo Communications ha comprato una pagina sul Corriere della Sera, per pubblicizzare la sua opas.